随着企业对高效开发和快速迭代的需求不断增加,传统的后端开发面临着诸多挑战:高昂的基础设施成本、复杂的技术门槛以及漫长的开发周期,都严重影响了中小团队推进核心业务的进程。同时,技术门槛的提升,使得中小团队在快速迭代方面面临着巨大的压力,难以适应市场变化。

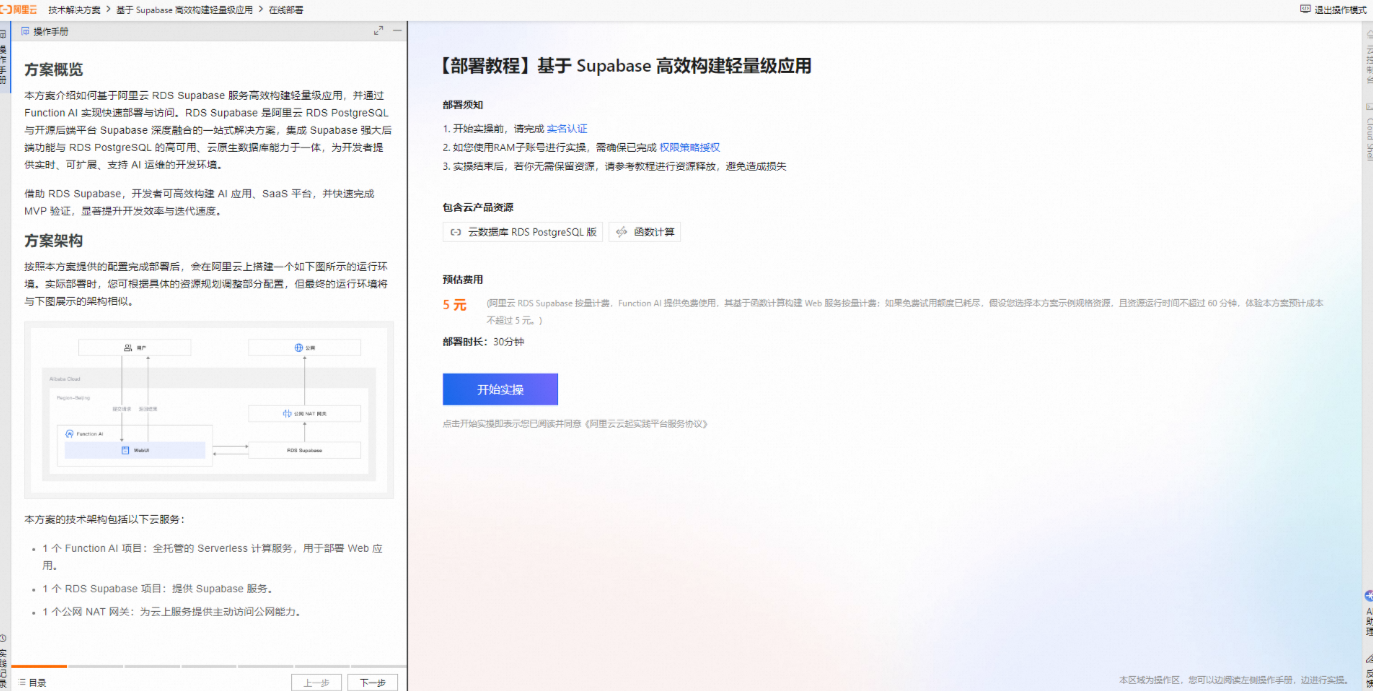

本方案将介绍如何基于阿里云 RDS Supabase 服务高效构建轻量级应用,深度融合了高可用的 RDS PostgreSQL 数据库能力与 Supabase 的强大后端功能,提供开箱即用的数据库管理、身份认证和实时 API 等服务,极大地简化了后端开发流程。并支持智能运维,显著降低技术门槛与资源消耗,助力中小团队高效交付高质量应用。

完成在线部署和上传截图两个任务,即可领取300社区积分兑换各种商城好礼,限量200个,其中前30名全部完成的用户还可获得足球/福禄寿淘公仔1个(随机发放),先到先得!

活动入口

点此参与动手活动赢取多种好礼!

活动时间

2025年10月24日-11月24日16:00:00

活动介绍

完成任务一、任务二,即可领取300社区积分兑换各种商城好礼,其中前30名全部完成的用户还可获得足球/福禄寿淘公仔1个(随机发放),先到先得!

• 幸运抽奖:活动结束后,活动结束后,我们将在所有成功完成全部任务的用户中随机抽取3名幸运用户,每人赠送德尔玛加湿器1台

1、任务一:点击“去体验”,跟随操作手册完成在线部署即可完成本任务。如任务状态无变化,请刷新等待。

• 进入实操前,请确保您已通过实名认证

• 如果您调整了资源规格、使用时长,或执行了本方案以外的操作,可能导致费用发生变化,请以控制台显示的实际价格和最终账单为准。

2、任务二:点击“立即上传”,按照要求上传方案验证页面截图,作品通过审核即完成本任务。

【领奖规则及注意事项】

1、活动奖品为300社区积分,限量200个,先到先得,领完即止。用户完成任务后需点击“领取奖品”按钮,并前往积分商城,请于7日内在“待领取积分”处点击“一键领取”,逾期积分将失效无法领取。领取积分后可用于“积分商城”中的“更多兑换”专区兑换商品。兑换后将由淘宝商家进行发货,您可以在淘宝订单中查询中物流状态。

2、在活动结束后,我们将在所有成功完成全部任务的用户中随机抽取3名幸运用户,每人赠送德尔玛加湿器1台,前30名完成全部任务的用户还可获得足球/福禄寿淘公仔1个(随机发放),主办方将在2025年12月1日前通过社区站内信通知获奖用户具体领奖方式。

3、因礼品仅为用户激励不做商品流通,通常情况不退货,若特殊情况需退货,可与商家联系寄回,但不退返现金及积分。商品可能会存在库存不足等情况,会酌情为您更换商品,商品图、奖品图仅供参考,以您最终收到商品为准。

4、获得积分后奖励后有效期为7天,请于7日内前往积分商城,在“待领取积分”处点击“一键领取”领取积分,过期后积分失效无法领取。

数量有限,先到先得~ 赶快去参与吧~ https://developer.aliyun.com/topic/rds-supabase

活动交流群

扫描下方钉钉二维码加入,或钉钉搜索群号:103525002795加入!