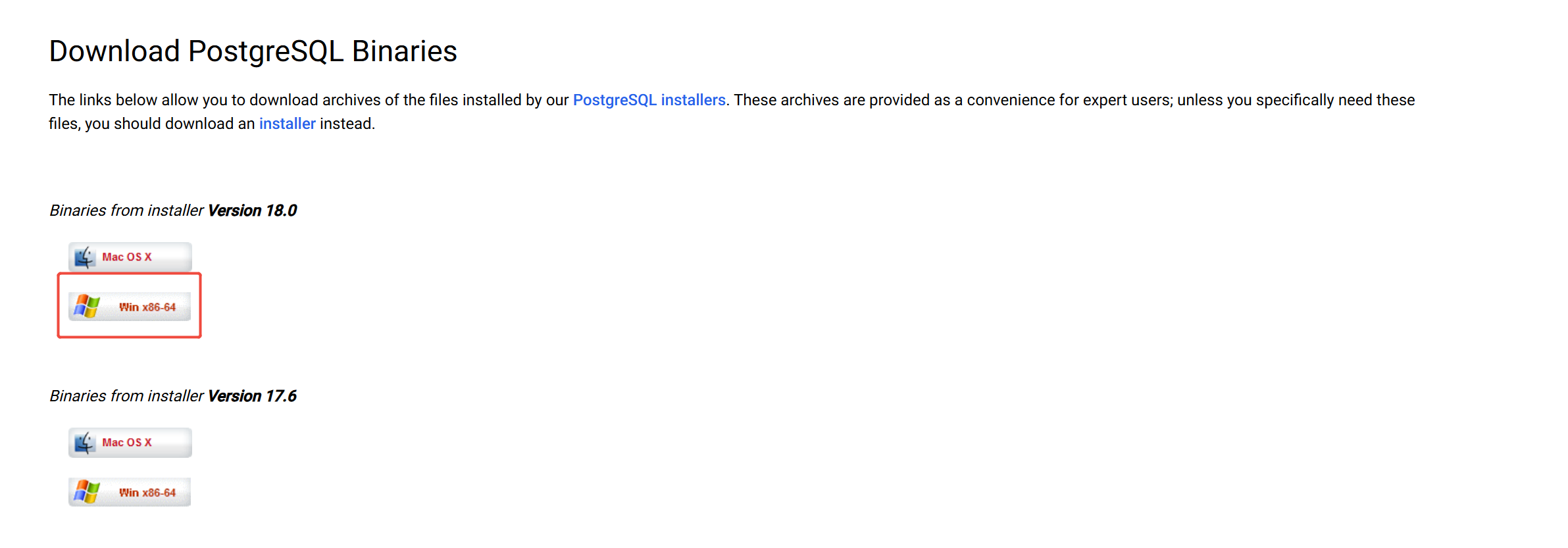

PostgreSQL 二进制下载地址

https://www.enterprisedb.com/download-postgresql-binaries

尽量使用管理员权限

开始步骤

1.找到下载的目录,我这里使用的是版本18

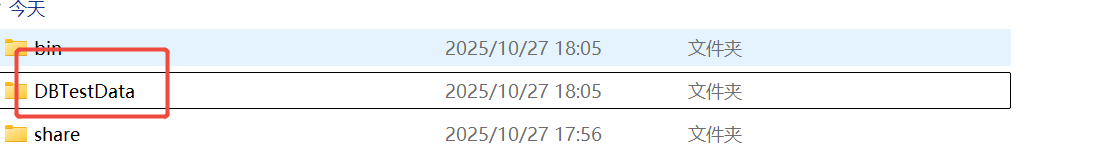

C:\Users\Administrator\Downloads\pgsql

解压后会得到 pgsql文件夹 在这个目录下新建一个文件夹 DBTestData(可以自定义)

2.新建完成DBTestData之后找到点击进入bin文件夹,在文件夹中执行cmd命令 尽量要管理员启动

-- 初始化功能 地址需要更换 ,在程序中替换成对应的地址 ,我这里是C:\Users\Administrator\Downloads\pgsql\DBTestData

initdb.exe -D C:\Users\Administrator\Downloads\pgsql\DBTestData -E UTF-8 --locale=chs -U admin -W 账号是admin,这里会提示你输入密码和重复输入密码

3.--启动 地址需要更换,我这里是C:\Users\Administrator\Downloads\pgsql\DBTestData

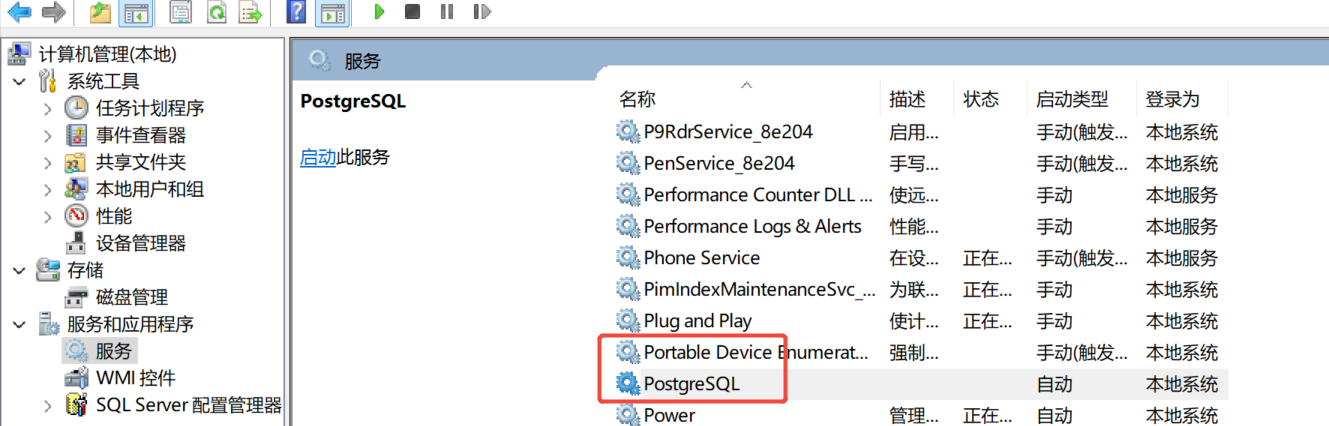

pg_ctl -D C:\Users\Administrator\Downloads\pgsql\DBTestData -l logfile start启动完成之后就可以在服务管理界面看到对应服务勒

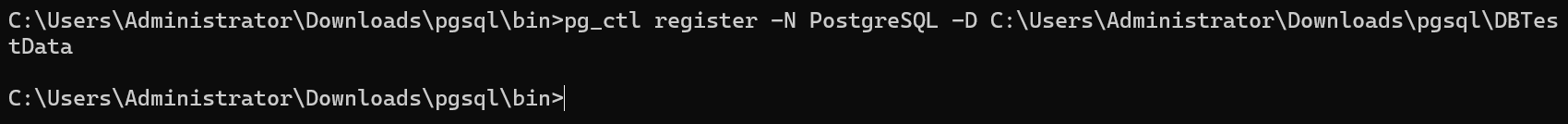

4.--注册服务 (可选)

pg_ctl register -N PostgreSQL -D C:\Users\Administrator\Downloads\pgsql\DBTestData

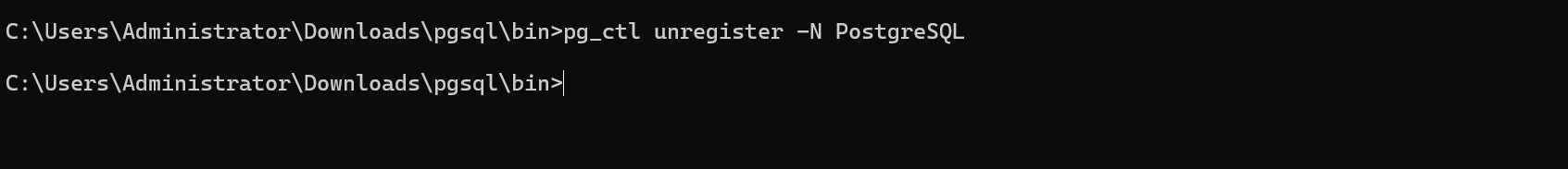

5.注销服务 刷新服务列表后就不见了

pg_ctl unregister -N PostgreSQL