前言

在大型电商系统中,数据导出是一个高频且重要的功能需求。

传统的同步导出方式在面对大数据量时往往会导致请求超时、内存溢出等问题,严重影响用户体验。

苏三商城项目创新性地设计并实现了一套完整的Excel异步导出机制,通过注解驱动、任务队列、定时调度、消息通知等技术手段,完美解决了大数据量导出的技术难题,成为项目的重要技术亮点。

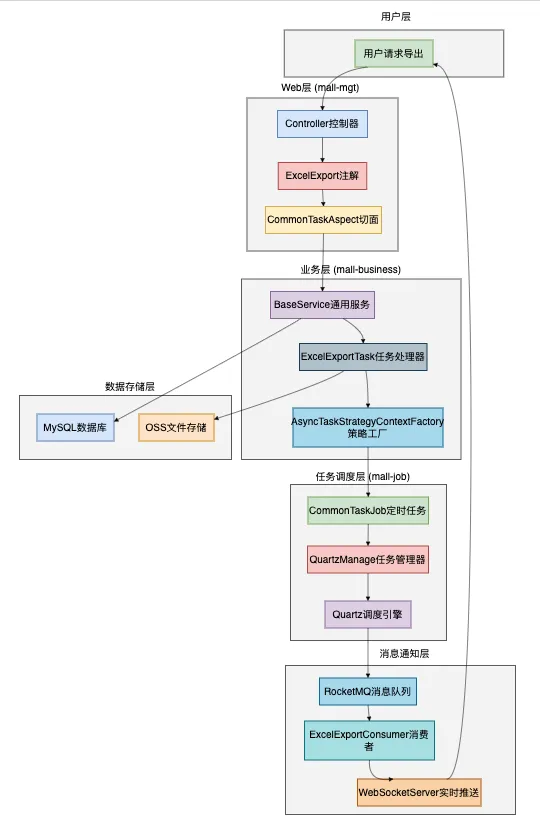

系统架构设计

整体架构图

核心组件说明

- 注解驱动层:通过

@ExcelExport注解实现声明式编程 - 切面处理层:

CommonTaskAspect负责拦截和任务创建 - 任务管理层:

ExcelExportTask执行具体的导出逻辑 - 调度引擎层:基于Quartz的定时任务调度

- 消息通知层:RocketMQ + WebSocket实现异步通知

- 存储层:MySQL存储任务状态,OSS存储导出文件

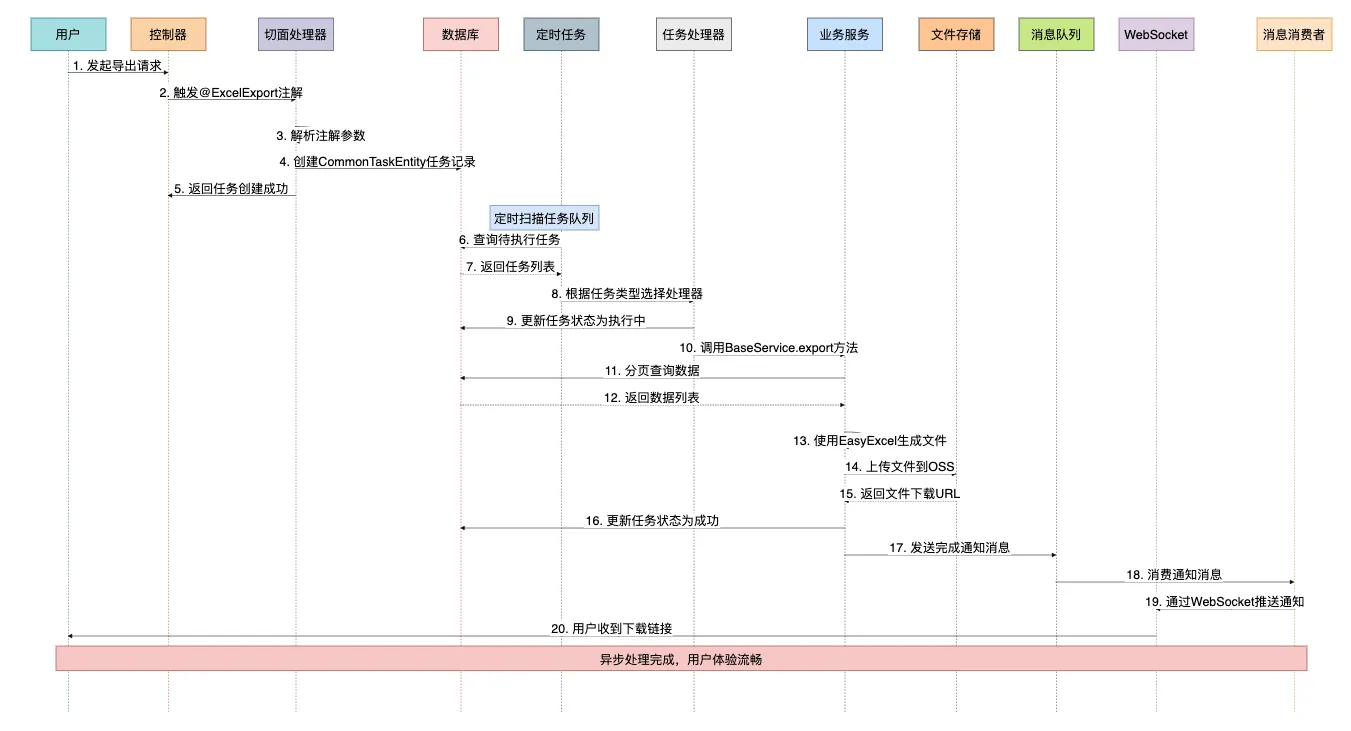

异步导出流程详解

完整流程图

关键步骤分析

1. 注解驱动任务创建

@ExcelExport(ExcelBizTypeEnum.USER)

@ApiOperation(notes = "导出用户数据", value = "导出用户数据")

@PostMapping("/export")

public void export(HttpServletResponse response, UserConditionEntity userConditionEntity) {// 方法体可以为空,切面会自动处理

}

设计亮点:

- 声明式编程:通过注解实现功能声明,代码简洁

- 零侵入性:业务方法无需修改,切面自动处理

- 类型安全:通过枚举确保业务类型的正确性

2. 切面拦截与任务创建

@Aspect

@Component

public class CommonTaskAspect {@Before("@annotation(cn.net.susan.annotation.ExcelExport)")public void before(JoinPoint joinPoint) throws Throwable {// 获取注解信息ExcelBizTypeEnum excelBizTypeEnum = method.getAnnotation(ExcelExport.class).value();// 创建任务实体CommonTaskEntity commonTaskEntity = createCommonTaskEntity(excelBizTypeEnum);// 保存任务到数据库commonTaskMapper.insert(commonTaskEntity);}

}

技术特色:

- AOP切面编程:实现横切关注点的分离

- 反射机制:动态获取注解信息和方法参数

- 任务持久化:将任务信息保存到数据库,确保可靠性

3. 定时任务调度机制

@Component

public class CommonTaskJob extends BaseJob {@Overridepublic JobResult doRun(String params) {// 查询待执行任务CommonTaskConditionEntity condition = new CommonTaskConditionEntity();condition.setStatusList(Arrays.asList(TaskStatusEnum.WAITING.getValue(),TaskStatusEnum.RUNNING.getValue()));List<CommonTaskEntity> tasks = commonTaskMapper.searchByCondition(condition);// 执行任务for (CommonTaskEntity task : tasks) {AsyncTaskStrategyContextFactory.getInstance().getStrategy(task.getType()).doTask(task);}return JobResult.SUCCESS;}

}

核心机制:

- 定时扫描:通过Quartz定时扫描任务队列

- 策略模式:根据任务类型选择对应的处理器

- 并发处理:支持多个任务并发执行

4. 异步任务处理器

@AsyncTask(TaskTypeEnum.EXPORT_EXCEL)

@Service

public class ExcelExportTask implements IAsyncTask {@Overridepublic void doTask(CommonTaskEntity commonTaskEntity) {try {// 1. 更新任务状态为执行中commonTaskEntity.setStatus(TaskStatusEnum.RUNNING.getValue());commonTaskMapper.update(commonTaskEntity);// 2. 获取业务类型和请求参数ExcelBizTypeEnum excelBizTypeEnum = getExcelBizTypeEnum(commonTaskEntity.getBizType());String requestParam = commonTaskEntity.getRequestParam();Object toBean = JSONUtil.toBean(requestParam, aClass);// 3. 获取对应的Service并执行导出String serviceName = this.getServiceName(requestEntity);BaseService baseService = (BaseService) SpringBeanUtil.getBean(serviceName);String fileName = getFileName(excelBizTypeEnum.getDesc());String fileUrl = baseService.export(toBean, fileName, this.getEntityName(requestEntity));// 4. 更新任务状态为成功commonTaskEntity.setFileUrl(fileUrl);commonTaskEntity.setStatus(TaskStatusEnum.SUCCESS.getValue());} catch (Exception e) {// 5. 处理失败情况handleTaskFailure(commonTaskEntity, e);} finally {// 6. 更新任务记录并发送通知commonTaskMapper.update(commonTaskEntity);sendNotifyMessage(commonTaskEntity);}}

}

处理流程:

- 状态管理:完整的任务状态流转(等待→执行中→成功/失败)

- 异常处理:完善的异常捕获和失败重试机制

- 动态调用:通过反射动态获取Service实例

- 通知机制:任务完成后自动发送通知

5. 消息通知机制

@RocketMQMessageListener(topic = "${mall.mgt.excelExportTopic:EXCEL_EXPORT_TOPIC}",consumerGroup = "${mall.mgt.excelExportGroup:EXCEL_EXPORT_GROUP}"

)

@Component

public class ExcelExportConsumer implements RocketMQListener<MessageExt> {@Overridepublic void onMessage(MessageExt message) {String content = new String(message.getBody());CommonNotifyEntity commonNotifyEntity = JSONUtil.toBean(content, CommonNotifyEntity.class);pushNotify(commonNotifyEntity);}private void pushNotify(CommonNotifyEntity commonNotifyEntity) {// 通过WebSocket推送通知WebSocketServer.sendMessage(commonNotifyEntity);// 更新通知状态commonNotifyEntity.setIsPush(1);commonNotifyMapper.update(commonNotifyEntity);}

}

通知特色:

- 异步解耦:通过消息队列实现系统解耦

- 实时推送:WebSocket确保用户及时收到通知

- 可靠性保证:消息队列确保通知的可靠传递

技术架构亮点

1. 策略模式 + 工厂模式

public class AsyncTaskStrategyContextFactory {private static Map<Integer, IAsyncTask> asyncTaskMap;public IAsyncTask getStrategy(Integer taskType) {return asyncTaskMap.get(taskType);}

}

设计优势:

- 扩展性强:新增任务类型只需实现

IAsyncTask接口 - 维护性好:每种任务类型独立实现,互不影响

- 配置灵活:通过工厂模式统一管理任务策略

2. 注解驱动编程

@Target(ElementType.METHOD)

@Retention(RetentionPolicy.RUNTIME)

public @interface ExcelExport {ExcelBizTypeEnum value();

}

编程范式:

- 声明式编程:通过注解声明功能,而非命令式实现

- 元数据驱动:注解携带的元数据驱动系统行为

- 代码简洁:业务代码保持简洁,关注点分离

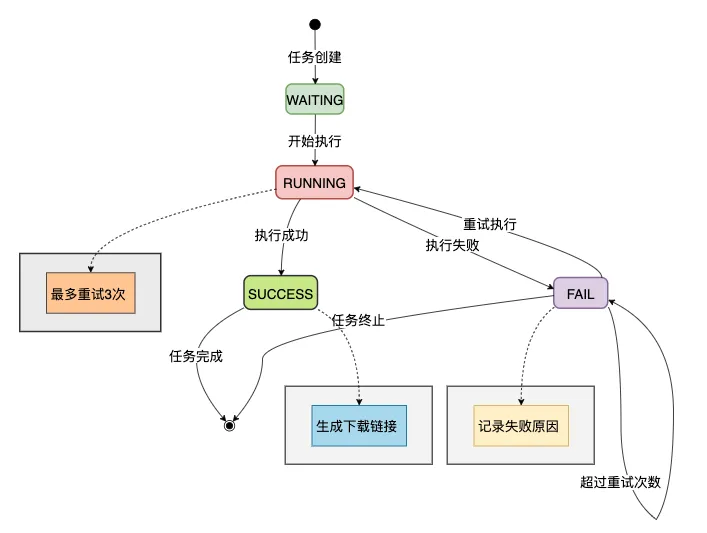

3. 异步任务状态机

状态管理:

- 状态流转:清晰的状态转换逻辑

- 重试机制:失败任务自动重试,提高成功率

- 状态持久化:任务状态持久化到数据库

4. 分页大数据处理

private String doExport(V v, String fileName, String clazzName) {RequestConditionEntity conditionEntity = (RequestConditionEntity) v;// 计算分页参数int totalCount = getBaseMapper().searchCount(conditionEntity);int sheetCount = totalCount % sheetDataSize == 0 ? totalCount / sheetDataSize : totalCount / sheetDataSize + 1;// 创建ExcelWriterExcelWriter excelWriter = EasyExcel.write(file).build();// 分页处理数据for (int sheetIndex = 1; sheetIndex <= sheetCount; sheetIndex++) {List<K> dataEntities = getBaseMapper().searchByCondition(conditionEntity);// 写入数据到SheetWriteSheet writeSheet = EasyExcel.writerSheet("Sheet" + sheetIndex).head(Class.forName(clazzName)).build();excelWriter.write(dataEntities, writeSheet);conditionEntity.setPageNo(conditionEntity.getPageNo() + 1);}excelWriter.finish();return uploadToOSS(file);

}

处理策略:

- 内存优化:分页查询避免大量数据加载到内存

- 流式处理:使用EasyExcel的流式API

- 多Sheet支持:大数据自动分割到多个Sheet

- 进度可控:分页处理便于监控和中断

技术优势

1. 用户体验优势

- 即时响应:用户请求后立即返回,无需等待

- 实时通知:通过WebSocket实时推送导出结果

- 进度可见:用户可以实时查看导出进度

- 错误友好:导出失败时提供详细的错误信息

2. 系统性能优势

- 高并发:异步处理支持高并发导出请求

- 资源优化:分页处理避免内存溢出

- 负载均衡:任务队列支持负载均衡

- 可扩展性:支持水平扩展和垂直扩展

3. 开发维护优势

- 代码简洁:注解驱动,业务代码简洁

- 易于扩展:新增业务类型只需添加注解

- 统一管理:所有导出任务统一管理和监控

- 错误处理:完善的异常处理和重试机制

4. 运维管理优势

- 任务监控:完整的任务执行监控

- 状态管理:清晰的任务状态流转

- 日志记录:详细的操作日志记录

- 告警机制:完善的异常告警机制

总结

苏三商城的Excel异步导出机制是一个设计精良、功能完善的企业级解决方案。

它通过以下技术手段实现了高效、稳定、可扩展的异步导出功能:

核心技术栈

- 注解驱动:

@ExcelExport注解实现声明式编程 - AOP切面:

CommonTaskAspect实现横切关注点分离 - 策略模式:

AsyncTaskStrategyContextFactory实现任务策略管理 - 定时调度:Quartz实现任务定时调度

- 消息队列:RocketMQ实现异步通知

- 实时通信:WebSocket实现实时推送

- 文件存储:OSS实现文件云端存储

设计亮点

- 异步解耦:通过任务队列实现请求与处理的解耦

- 状态管理:完整的任务状态流转和持久化

- 错误处理:完善的异常处理和重试机制

- 性能优化:分页处理、流式写入、内存优化

- 扩展性强:支持业务类型、导出格式、通知方式的扩展

- 监控完善:完整的任务监控和告警机制

业务价值

- 提升用户体验:异步处理避免长时间等待

- 提高系统性能:支持大数据量导出和高并发请求

- 降低开发成本:注解驱动减少重复代码

- 便于运维管理:统一的任务管理和监控

这套异步导出机制不仅解决了传统同步导出的技术难题,还提供了良好的扩展性和维护性,是苏三商城项目的技术亮点之一,值得在其他项目中推广和应用。

最后说一句(求关注,别白嫖我)

如果这篇文章对您有所帮助,或者有所启发的话,帮忙关注一下我的同名公众号:苏三说技术,您的支持是我坚持写作最大的动力。

求一键三连:点赞、转发、在看。

关注公众号:【苏三说技术】,在公众号中回复:进大厂,可以免费获取我最近整理的10万字的面试宝典,好多小伙伴靠这个宝典拿到了多家大厂的offer。

更多经常内容在我的技术网站:http://www.susan.net.cn